Parket bij de Hoge Raad, 26-04-2022, ECLI:NL:PHR:2022:396, 21/04276

Parket bij de Hoge Raad, 26-04-2022, ECLI:NL:PHR:2022:396, 21/04276

Gegevens

- Instantie

- Parket bij de Hoge Raad

- Datum uitspraak

- 26 april 2022

- Datum publicatie

- 13 mei 2022

- ECLI

- ECLI:NL:PHR:2022:396

- Formele relaties

- Arrest Hoge Raad: ECLI:NL:HR:2022:1437

- Zaaknummer

- 21/04276

Inhoudsindicatie

A-G Niessen heeft conclusie genomen inzake een geschil over de vraag of Nederland, als woonstaat, ingevolge artikel 17, lid 2, Verdrag Nederland - Duitsland 2012 inkomstenbelasting mag heffen over Duitse socialezekerheidspensioenen lager dan € 15.000.

Belanghebbende, geboren in 1939, woonde in 2017 in Nederland. In dit jaar heeft belanghebbende onder meer twee uit Duitsland afkomstige socialezekerheidspensioenen ontvangen. Hiervoor is – als gevolg van de kleinepensioenregeling van artikel 17, lid 2, Verdrag – geen aftrek ter voorkoming van dubbele belasting toegepast. In geschil is of terecht Nederlandse inkomstenbelasting is geheven over de Duitse socialezekerheidspensioenen.

Naar het oordeel van zowel de Rechtbank als het Hof heeft de Inspecteur de Duitse socialezekerheidspensioenen terecht in de heffing van de Nederlandse inkomstenbelasting meegenomen. Op basis van artikel 17, lid 2, Verdrag heeft Nederland in onderhavige situatie de belastingheffing toegewezen gekregen, omdat belanghebbende niet meer dan € 15.000 aan pensioeninkomsten uit Duitsland heeft verkregen. Het Hof oordeelt dat het onderscheid dat de kleinepensioenregeling van artikel 17, lid 2, Verdrag maakt tussen mensen met een pensioen tot en met € 15.000 en mensen met een pensioen boven dat bedrag, niet onredelijk is. De verschillende behandeling is naar het oordeel van het Hof niet in strijd met het discriminatieverbod van het EVRM.

Belanghebbende voert in cassatie verschillende klachten aan. Volgens belanghebbende is sprake van een ongelijke behandeling binnen de groep van in Nederland wonende belastingplichtigen met een Duits pensioen. Belanghebbende betoogt dat deze ongelijke behandeling strijd oplevert met het discriminatieverbod van artikel 1 van het Twaalfde Protocol bij het EVRM. Voorts klaagt belanghebbende dat artikel 17, lid 2, Verdrag hem in een verslechterde financiële situatie brengt ten opzichte van het vorige verdrag, nu het heffingsrecht is verschoven naar Nederland. Tot slot stelt belanghebbende dat het Verdrag niet rechtsgeldig is, omdat het niet in de Duitse wetgeving is opgenomen.

Bij de beoordeling van de eerste klacht stelt de A-G voorop dat deze zich richt tegen een regeling die de beide betrokken staten in het Verdrag hebben getroffen. De A-G overweegt dat de toepassing van het gelijkheidsbeginsel plaatsvindt in verband met de rechtstoepassing door een rechtsorgaan binnen de grenzen van zijn competentie. Van schending daarvan is volgens de A-G in het onderhavige geval geen sprake, aangezien de Nederlandse belastingdienst die de aanslag heeft opgelegd, eenvoudigweg de geldende nationale belastingwetgeving – die door het Verdrag in een geval als dat van belanghebbende niet wordt geraakt – zonder onderscheid heeft toegepast. De klacht faalt.

De A-G begrijpt dat belanghebbende met zijn tweede klacht bedoelt dat hij door de verdragswijziging in een verslechterde financiële positie is geraakt. Aangezien geen regel verbiedt dat de rechtspositie die een belanghebbende onder een tussen twee staten gesloten verdrag toekomt, onder een opvolgend tussen die partijen gesloten verdrag ongunstiger wordt, faalt ook de tweede klacht.

Met betrekking tot de laatste klacht van belanghebbende merkt de A-G op dat deze voor het eerst in cassatie is aangevoerd. Voor zover belanghebbende met zijn voor het Hof aangevoerde stellingen reeds bedoelde dat de kleine pensioenregeling niet in de Duitse nationale wetgeving is geïmplementeerd, zal de klacht naar mening van de A-G reeds omdat belanghebbende er geen belang bij heeft, ongegrond zijn. Zowel in het geval waarin het Verdrag geldig is, als in dat waarin dat niet zo zou zijn, staat er naar mening van de A-G niets aan in de weg dat Nederland belasting heft over de ‘kleine pensioenen’ volgens de regels van het nationale recht.

De conclusie strekt ertoe dat het beroep in cassatie van belanghebbende ongegrond dient te worden verklaard.

Conclusie

PROCUREUR-GENERAAL

BIJ DE

HOGE RAAD DER NEDERLANDEN

Nummer 21/04276

Datum 26 april 2022

Belastingkamer III

Onderwerp/tijdvak IB/PVV 2017

Nr. Gerechtshof 20/00590 en 20/00591

Nr. Rechtbank AWB 19/4380 en AWB 19/4408

CONCLUSIE

R.E.C.M. Niessen

in de zaak van

[X]

tegen

de Staatssecretaris van Financiën

In geschil is of Nederland, als woonstaat, ingevolge artikel 17, lid 2, Verdrag Nederland - Duitsland 2012 inkomstenbelasting mag heffen over Duitse socialezekerheidspensioenen lager dan € 15.000.

1 Inleiding

Aan [X] te [Z] (hierna: belanghebbende) is voor het jaar 2017 een aanslag IB/PVV1 opgelegd berekend naar een belastbaar inkomen uit werk en woning van € 20.791.

Bij uitspraak op bezwaar heeft de Inspecteur2 het bezwaar ongegrond verklaard.

Belanghebbende heeft tegen de uitspraak op bezwaar beroep ingesteld bij de Rechtbank3. De Rechtbank heeft het beroep ongegrond verklaard.4

Tegen de uitspraak van de Rechtbank is belanghebbende in hoger beroep gekomen bij het Hof5. Het Hof heeft het hoger beroep ongegrond bevonden en de uitspraak van de Rechtbank bevestigd.6

Belanghebbende heeft tijdig en ook overigens regelmatig beroep in cassatie ingesteld tegen de uitspraak van het Hof. Belanghebbende heeft nog een aanvulling op zijn beroepschrift ingediend, die te laat is ontvangen. De Staatssecretaris7 heeft een verweerschrift ingediend. Belanghebbende heeft hierop gereageerd met het indienen van een conclusie van repliek. De Staatssecretaris heeft laten weten niet te zullen dupliceren.

2 De feiten en het geding in feitelijke instanties

Het Hof heeft de feiten vastgesteld als volgt. Belanghebbende, geboren in 1939, woonde in 2017 in Nederland. In dit jaar heeft belanghebbende inkomen uit vroegere dienstbetrekking van de Sociale Verzekeringsbank ontvangen. Belanghebbende heeft tevens twee uit Duitsland afkomstige socialezekerheidspensioenen ontvangen.

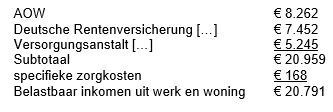

Zijn belastbaar inkomen uit werk en woning voor het onderhavige jaar, heeft belanghebbende in zijn aangifte IB/PVV 2017 als volgt gespecificeerd:

Aan belanghebbende is overeenkomstig zijn aangifte een definitieve aanslag IB/PVV opgelegd. Daarbij is geen aftrek ter voorkoming van dubbele belasting toegepast. Immers, als gevolg van de kleinepensioenregeling wordt het heffingsrecht over de inkomsten van belanghebbende uit Duitse socialezekerheidspensioenen toegewezen aan Nederland.

Rechtbank Gelderland

Voor de Rechtbank was tussen partijen, voor zover in cassatie nog van belang, in geschil of de aanslag IB/PVV 2017 wat betreft de Duitse pensioeninkomens onbevoegd is opgelegd.

De Rechtbank stelt vast dat de Inspecteur naar Nederlands recht de Duitse pensioenuitkeringen terecht in de heffing van de inkomstenbelasting heeft meegenomen. Voorts overweegt de Rechtbank dat op basis van artikel 17, lid 2, van het Belastingverdrag Nederland - Duitsland 20128 (hierna: het Verdrag) Nederland in onderhavige situatie de belastingheffing toegewezen heeft gekregen, omdat belanghebbende niet meer dan € 15.000 aan inkomsten afkomstig uit Duitsland heeft verkregen. Aldus is aftrek ter voorkoming van dubbele belasting naar oordeel van de Rechtbank niet aan de orde.

De Rechtbank begrijpt de klacht van belanghebbende zo dat hij van mening is dat de regeling van artikel 17 Verdrag in strijd is met de anti-discriminatiebepaling van artikel 14 van het Europees Verdrag van de Rechten van de Mens (hierna: EVRM).9 Naar het oordeel van de Rechtbank is het stellen van een grensbedrag niet discriminerend en maakt het de verdragsbepaling niet willekeurig of nietig. Landen zijn bevoegd om hun eigen belastingregels vast te stellen, wat kan betekenen dat verschillen in belastingheffing bestaan tussen inwoners van verschillende landen.

Voorts overweegt de Rechtbank dat de inkomensgrens van artikel 17, lid 2, Verdrag is overeengekomen als gevolg van bilateraal overleg tussen Nederland en Duitsland. Anders dan belanghebbende betoogt, is het oude belastingverdrag niet eenzijdig door Nederland gewijzigd. De staatssecretaris heeft met artikel 17, lid 2, Verdrag gelijkheid beoogd tussen in Nederland woonachtige belastingplichtigen met een pensioen uit Nederland en in Nederland wonende belastingplichtigen met een vergelijkbaar pensioen uit Duitsland, aldus de Rechtbank. Naar het oordeel van de Rechtbank is deze overweging van de staatssecretaris niet van alle redelijkheid ontbloot.

De Rechtbank oordeelt dat artikel 17 Verdrag niet in strijd is met de anti-discriminatiebepaling van het EVRM. Het beroep van belanghebbende acht de Rechtbank ongegrond.

Gerechtshof Arnhem-Leeuwarden

Voor het Hof was tussen partijen, voor zover in cassatie nog van belang, eveneens in geschil of terecht Nederlandse inkomstenbelasting is geheven over de Duitse pensioenen.

Het Hof overweegt allereerst dat de kleinepensioenregeling (artikel 17, lid 2, Verdrag) onderscheid maakt tussen mensen met een pensioen tot en met € 15.000 en mensen met een pensioen boven dat bedrag. Naar het oordeel van het Hof is dit onderscheid niet onredelijk. Beoordeeld vanuit dat criterium, zijn de door belanghebbende vergeleken situaties volgens het Hof geen gelijke gevallen, zodat de verschillende behandeling niet in strijd komt met het discriminatieverbod.

Voorts overweegt het Hof dat de kleinepensioenregeling wordt toegelicht door het voorkomen van administratieve rompslomp. Naar het oordeel van het Hof doet de omstandigheid dat de Duitse fiscus ook kleine bedragen heft en int, er niet aan af dat de kleinepensioenregeling ertoe leidt dat degenen op wie de regeling van toepassing is alleen in hun woonstaat belastingaangifte hoeven te doen, waar zij zonder die regeling in twee staten fiscale verplichtingen zouden hebben.

Het Hof is aldus van oordeel dat de Rechtbank terecht en op goede gronden heeft geoordeeld dat de kleinepensioenregeling niet in strijd komt met de antidiscriminatiebepaling in het EVRM. Het Hof verklaart het hoger beroep ongegrond.

3 Het geding in cassatie

Belanghebbende voert in cassatie verschillende klachten aan. Deze klachten zijn voornamelijk gericht tegen het oordeel van het Hof dat de kleinepensioenregeling geen strijd oplevert met het discriminatieverbod van artikel 1 van het Twaalfde Protocol bij het EVRM (hierna: het discriminatieverbod). Belanghebbende betoogt dat sprake is van een ongelijke behandeling binnen de groep van in Nederland wonende belastingplichtigen met een Duits pensioen.

Voorts klaagt belanghebbende dat artikel 17, lid 2, Verdrag hem in een verslechterde financiële situatie brengt ten opzichte van het vorige verdrag. Tot slot stelt belanghebbende dat het Verdrag niet in de Duitse inkomstenbelastingwetgeving is opgenomen en om die reden niet rechtsgeldig is.

Hierna zet ik eerst het relevante juridisch kader uiteen (onderdeel 4), waarna ik de klachten van belanghebbende behandel (onderdeel 5).