Rechtbank Noord-Holland, 27-07-2016, ECLI:NL:RBNHO:2016:7491, AWB 13/4807

Rechtbank Noord-Holland, 27-07-2016, ECLI:NL:RBNHO:2016:7491, AWB 13/4807

Gegevens

- Instantie

- Rechtbank Noord-Holland

- Datum uitspraak

- 27 juli 2016

- Datum publicatie

- 7 september 2016

- ECLI

- ECLI:NL:RBNHO:2016:7491

- Zaaknummer

- AWB 13/4807

Inhoudsindicatie

De waarden van de verhuurde woningen die voortvloeit uit de toepassing van artikel 17a, vierde lid, van het Uitvoeringsbesluit Inkomstenbelasting 2001 zijn in betekenende mate (dat wil zeggen 10% of meer) hoger dan de werkelijke waarden in het economische verkeer van de woningen in verhuurde staat op de WOZ-waardepeildatum. Bij het bepalen van de rendementsgrondslag van box 3 moet daarom van deze lagere waarden worden uitgegaan.

Het beroep van verweerder op interne compensatie is tardief.

Uitspraak

Zittingsplaats Haarlem

Bestuursrecht

zaaknummer: HAA 13/4807

uitspraak van de meervoudige kamer van 27 juli 2016 in de zaak tussen

(gemachtigde: mr. R.M.M. Krabbe FB),

en

Procesverloop

Verweerder heeft aan eiseres voor het jaar 2010 met dagtekening 27 september 2011 een aanslag inkomstenbelasting en premie volksverzekeringen (ib/pvv) opgelegd, berekend naar een belastbaar inkomen uit werk en woning van € 13.337 en een belastbaar inkomen uit sparen en beleggen van € 258.945. Gelijktijdig is bij beschikking heffingsrente aan eiseres in rekening gebracht ten bedrage van € 748.

Verweerder heeft bij uitspraak op bezwaar de aanslag en de beschikking heffingsrente gehandhaafd.

Eiseres heeft daartegen beroep ingesteld.

Verweerder heeft een verweerschrift ingediend.

Het geding is voor het eerst ter zitting behandeld op 28 augustus 2014. Namens eiseres is daar verschenen haar gemachtigde. Van de zijde van verweerder zijn ter zitting verschenen J. Marsman, A. ten Boske en mr. C.C.A. van der Hout.

De rechtbank heeft aan het einde van de zitting het onderzoek gesloten.

Naar aanleiding van het arrest van de Hoge Raad van 24 april 2015, nr. 14/01504, ECLI:NL:HR:2015:1171, BNB 2015/175, heeft de rechtbank het onderzoek heropend.

Partijen hebben vervolgens, na daartoe door de rechtbank in de gelegenheid te zijn gesteld, nadere stukken ingebracht.

Het tweede onderzoek ter zitting heeft plaatsgevonden op 15 juni 2016. Verweerder heeft zich laten vertegenwoordigen door J. Marsman, T. Janssen, M.F. Kok en mr. C.C.A. van der Hout. Eiseres is door de griffier bij aangetekende brief, verzonden op 23 maart 2016 aan Krabbe c.s. Belastingadviseurs op het adres [A ADRES] , onder vermelding van plaats en tijdstip, uitgenodigd om op de zitting te verschijnen. Eiseres is, zonder bericht van verhindering, niet verschenen. Nu genoemde brief niet ter griffie is terugontvangen en uit informatie van PostNL is gebleken dat de brief op 24 maart 2016 op genoemd adres is uitgereikt, is de rechtbank van oordeel dat de uitnodiging om op de zitting te verschijnen op juiste wijze, tijdig op het juiste adres is aangeboden.

Bij faxbericht van 15 juni 2016 aan de griffie van de rechtbank heeft eiseres nadere stukken ingediend. Dit bericht, dat bij de griffie is ingekomen om 9.48 uur, is kort na ontvangst door de griffie doorgezonden naar de griffier van de meervoudige kamer. De meervoudige kamer heeft eerst na het tweede onderzoek ter zitting, dat aanving om 10.00 uur, kennis genomen van de binnenkomst van genoemde stukken.

Overwegingen

Feiten

1. Tot de grondslag voor het belastbare inkomen uit sparen en beleggen voor het jaar 2010 van eiseres behoren onder meer 26 onroerende zaken die alle zijn gelegen in Amsterdam (hierna: de woningen). Elk van de woningen is onderdeel van een gebouwd eigendom als bedoeld in artikel 16, onderdeel c, van de Wet waardering onroerende zaken (hierna: de Wet WOZ) en kan niet als een afzonderlijke zaak vervreemd worden.

2. De woningen worden door eiseres verhuurd. De huurders hebben recht op huurbescherming in de zin van afdeling 5 van titel 4 van boek 7 van het Burgerlijk Wetboek.

3. Voor de berekening van de rendementsgrondslag is de waarde van de woningen op grond van artikel 5.20, derde lid, van de Wet IB 2001 gesteld op de voor het kalenderjaar vastgestelde waarde volgens hoofdstuk IV van de Wet WOZ vermenigvuldigd met de in artikel 17a, vierde lid, van het Uitvoeringsbesluit inkomstenbelasting 2001 (tekst 2010; hierna: het UBIB 2001) opgenomen leegwaarderatio van 60%.

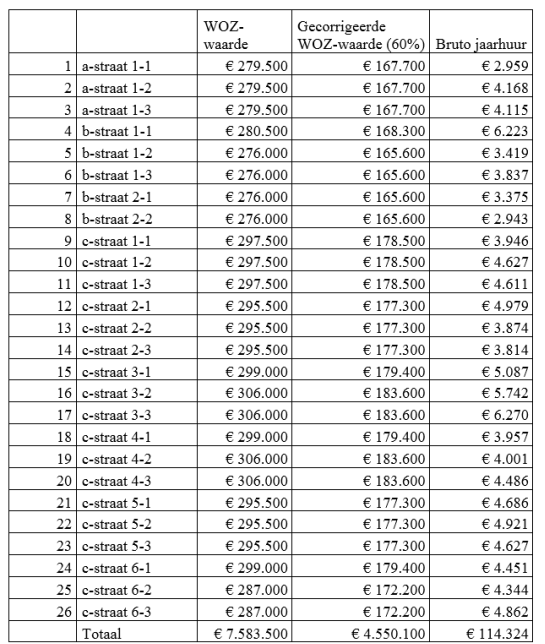

4. De (gecorrigeerde) WOZ-waarde als bedoeld in onderdeel 3 (op basis van de WOZ-waarde per peildatum 1 januari 2009) en de bruto jaarhuur (per 1 januari 2010) zijn voor elk van de woningen als volgt.

5. Voorts behoort tot de bezittingen van eiseres het object [B ADRES] . Dit object is geen woning. De WOZ-waarde daarvan bedraagt voor het onderhavige jaar € 1.273.500.

6. In haar aangifte voor het onderhavige jaar heeft eiseres de woningen opgenomen voor een bedrag van € 4.380.977. Het verschil tussen dit bedrag en het totaalbedrag van de gecorrigeerde WOZ-waarden (€ 4.550.100) wordt veroorzaakt door een correctie in verband met een erfpachtcanon die verder niet in geschil is.

7. Eiseres heeft twee taxatierapporten overgelegd. Eén daarvan is opgesteld door [A] , werkzaam bij [A BEDRIJF] te Amsterdam, en het andere door de gemachtigde van eiseres. Beide taxaties betreffen een taxatie op basis van het bruto aanvangsrendement (een zogenoemde BAR-taxatie) en resulteren in een waarde in het economische verkeer van de woningen in verhuurde staat van afgerond € 2.080.000. De waardepeildatum waarvan bij de taxaties is uitgegaan, is 1 januari 2010.

8. Verweerder komt op basis van het door hem bij nader stuk van 3 juni 2016 ingebrachte taxatierapport tot de conclusie dat de waarde in het economische verkeer van de woningen € 2.620.000 bedraagt. Ook verweerder is uitgegaan van waardepeildatum 1 januari 2010.

Geschil9.Tussen partijen is in geschil of de waarde van de woningen die voortvloeit uit de toepassing van artikel 17a, vierde lid, van het UBIB 2001 in betekenende mate (dat wil zeggen 10% of meer) hoger is dan de werkelijke waarde in het economische verkeer van de woningen in verhuurde staat op de WOZ-waardepeildatum 1 januari 2009.

10. Eiseres bepleit primair onder verwijzing naar de door haar overgelegde taxatierapporten een waarde van de woningen van € 2.080.000. Naar haar mening moet het belastbare inkomen uit sparen en beleggen worden verminderd met een bedrag ter grootte van 4% van (€ 4.380.977 minus € 2.080.000), derhalve € 92.039. Aldus concludeert zij tot gegrondverklaring van het beroep, vernietiging van de uitspraak op bezwaar, handhaving van het belastbare inkomen uit werk en woning en vermindering van het belastbare inkomen uit sparen en beleggen tot een bedrag van € 258.945 minus € 92.039, derhalve € 166.906.

11. Subsidiair stelt eiseres zich op het standpunt dat voor de bepaling van het belastbare inkomen uit sparen en beleggen bij de berekening ook de totale WOZ-waarde op 31 december 2010 in aanmerking moet worden genomen, nu die lager is dan die op 1 januari 2010.

12. Verweerder stelt zich in zijn nadere stuk van 3 juni 2016, ingekomen bij de rechtbank op 6 juni 2016, op het standpunt dat de waarde in het economische verkeer van de woningen op 1 januari 2009 € 2.620.000 bedraagt. Voorts doet hij een beroep op interne compensatie. Naar zijn mening is het object [B ADRES] bij de bepaling van het inkomen uit sparen en beleggen voor een te laag bedrag in aanmerking genomen. Verweerder concludeert tot gegrondverklaring van het beroep, vernietiging van de uitspraak op bezwaar, handhaving van het belastbare inkomen uit werk en woning en vermindering van het belastbare inkomen uit sparen en beleggen tot een bedrag van € 250.365.

Beoordeling van het geschil

Vooraf en ambtshalve

13. De bij faxbericht van 15 juni 2016 (ingekomen bij de griffie van de rechtbank om 9.48 uur) gevoegde stukken waarvan noch de rechtbank, noch verweerder voorafgaande aan het sluiten van het onderzoek ter zitting kennis heeft genomen, geven geen aanleiding tot heropening van het onderzoek. Daarbij overweegt de rechtbank dat de omstandigheid dat dit bericht eerst na het sluiten van het onderzoek ter zitting ter kennis van de behandelende meervoudige kamer is gekomen, voor rekening van eiseres komt gelet op de zeer late verzending van dit bericht door eiseres. De rechtbank heeft op deze stukken dan ook geen acht geslagen (vgl. Hof Amsterdam 11 april 2016, nrs. 15/00588 en 15/00589, ECLI:NL:GHAMS:2016:1583, NTFR 2016/1591). De rechtbank heeft de stukken retour gezonden aan eiseres.

De woningen

14. Leidraad bij de beoordeling van het geschil is het arrest van de Hoge Raad van 3 april 2015, nr. 13/04247, ECLI:NL:HR:2015:812, BNB 2015/174. In dit arrest heeft de Hoge Raad – voor zover van belang – het volgende overwogen:

“2.3.1. De heffing van inkomstenbelasting over de inkomsten uit sparen en beleggen vindt met ingang van 2001 op forfaitaire wijze plaats in box 3. Bij de bepaling van die inkomsten wordt uitgegaan van een forfaitair rendement van vier percent, berekend over de waarde in het economische verkeer (hierna: WEV) van het positieve saldo van de bezittingen en de schulden. Aanvankelijk werd dit saldo berekend naar het gemiddelde aan het begin en het einde van het kalenderjaar, vanaf 2011 naar het saldo aan het begin van het kalenderjaar. Dit forfaitaire stelsel is naar de opzet van de wetgever ‘robuust’ en daardoor enigszins ruw, aangezien het niet afhankelijk is gesteld van het werkelijke rendement van de bezittingen gedurende het jaar. De wetgever achtte dat uitgangspunt gerechtvaardigd omdat:

“daarmee op een globale maar aanvaardbare wijze zou kunnen worden aangesloten bij de rendementen die belastingplichtigen in de praktijk, indien dit over een langere periode wordt bezien, gemiddeld zouden moeten kunnen behalen zonder dat zij daar (veel) risico voor hoeven te nemen. In zoverre kan derhalve niet worden gesteld dat in het concept van de forfaitaire rendementsheffing geen rekening wordt gehouden met de omvang van de werkelijk genoten inkomsten uit vermogen.”

2.3.2. Van dit forfaitaire stelsel kan, gelet op voormelde uitgangspunten, niet worden gezegd dat het elke redelijke grond ontbeert. Gelet op de ruime beoordelingsmarge die de wetgever op het terrein van het belastingrecht toekomt, is dit stelsel niet in strijd met artikel 1 van het Eerste Protocol bij het EVRM (hierna: het EP) (vgl. HR 28 oktober 2012, nr. 10/03727, ECLI:NL:HR:2011:BR0664, BNB 2011/297). Dit stelsel zou slechts dan in strijd komen met artikel 1 van het EP indien zou komen vast te staan dat het destijds door de wetgever voor een lange reeks van jaren veronderstelde rendement van vier percent voor particuliere beleggers niet meer haalbaar is en belastingplichtigen, mede gelet op het toepasselijke tarief, zouden worden geconfronteerd met een buitensporig zware last. Dit een en ander is in dit geding niet gesteld of gebleken.

Voor het aannemen van een inbreuk op artikel 1 van het EP is niet voldoende dat het rendement van bepaalde bezittingen – zoals in het onderhavige geval onder de huurbescherming vallende verhuurde woningen – structureel blijft beneden vier percent van het daarin geïnvesteerde bedrag, ook niet indien de bezittingen van de belastingplichtige in box 3 vooral uit dergelijke bezittingen bestaan. Daarbij moet ook in aanmerking worden genomen dat een gering beleggingsresultaat van de verhuurde woningen in het algemeen mede tot uitdrukking komt in de WEV van die woningen.

(...)

2.3.7. Uit de (...) wetsgeschiedenis blijkt dat de wetgever heeft beoogd de werkelijke waarde van verhuurde woningen te benaderen door aan de hand van de huuropbrengst een zogenoemde leegwaarderatio vast te stellen, uitgedrukt in een percentage van de WOZ-waarde. Een dergelijke forfaitaire regeling ter vaststelling van de werkelijke waarde van verhuurde woningen, teneinde duidelijkheid te scheppen “voor de burger en de Belastingdienst over de te hanteren waardering”, is op zichzelf aanvaardbaar. Wanneer echter de uitwerking van dit forfait in het UBIB 2001. Uit de (...) wetsgeschiedenis blijkt dat de wetgever heeft beoogd de werkelijke waarde van verhuurde woningen te benaderen door aan de hand van de huuropbrengst een zogenoemde leegwaarderatio vast te stellen, uitgedrukt in een percentage van de WOZ-waarde. Een dergelijke forfaitaire regeling ter vaststelling van de werkelijke waarde van verhuurde woningen, teneinde duidelijkheid te scheppen “voor de burger en de Belastingdienst over de te hanteren waardering”, is op zichzelf aanvaardbaar. Wanneer echter de uitwerking van dit forfait in leidt tot resultaten die de wetgever met het bepaalde in artikel 5.20, lid 3, Wet IB 2001 niet voor ogen kan hebben gehad, moet die uitwerking buiten toepassing blijven omdat dan de door de wetgever gedelegeerde bevoegdheid is overschreden.

2.3.8. Bij de beoordeling of zich een dergelijk resultaat voordoet dat de wetgever niet voor ogen kan hebben gehad, heeft het volgende te gelden. Zoals hiervoor in 2.3.1 en 2.3.2 is weergegeven wordt het belastbare inkomen uit sparen en beleggen berekend naar forfaitaire maatstaven, waarbij het aanvaardbaar is dat (i) de WEV als uitgangspunt dient voor de bepaling van een forfaitair rendement van vier percent en ook (ii) dat de WOZ-waarde naar de daarvoor geldende WOZ-waardepeildatum wordt berekend. Ter correctie van deze WOZ-waarde wordt voor de bepaling van de waarde van verhuurde woningen vervolgens nogmaals een forfait toegepast. Aldus is sprake van een stapeling van forfaits. In een geval waarin vast komt te staan dat de uit die stapeling voortvloeiende waardering van verhuurde woningen in betekenende mate, dat wil zeggen voor 10 percent of meer, hoger is dan de werkelijke waarde daarvan, wordt niet voldaan aan de doelstelling van de wetgever, te weten: correctie van de WOZ-waarde opdat rekening wordt gehouden met de waardedrukkende werking van de verhuur. Voor een zodanig geval voldoet de regeling van artikel 17a UBIB 2001 niet aan de opdracht die de wetgever met de delegatiebepaling van artikel 5.20, lid 3, Wet IB 2001 heeft verstrekt aan de besluitgever. Het genoemde artikel 17a moet dan wegens overschrijding van de aan de besluitgever gedelegeerde bevoegdheid buiten toepassing blijven. Dit heeft tot gevolg dat voor de toepassing van artikel 5.20, lid 3, Wet IB 2001 met de waardedruk als gevolg van verhuur van een woning rekening wordt gehouden volgens de hoofdregels van box 3, namelijk door uit te gaan van de werkelijke WEV van de verhuurde woning op de WOZ-waardepeildatum.

2.3.9. Van de belastingplichtige die zich op onverbindendheid van artikel 17a UBIB 2001 in zijn geval beroept, mag worden verlangd dat hij stelt en in geval van gemotiveerde betwisting door de Inspecteur ook aannemelijk maakt dat de waarde die voortvloeit uit de toepassing van artikel 17a UBIB 2001 in betekenende mate hoger is dan de werkelijke WEV van de woning in verhuurde staat op de WOZ-waardepeildatum.”

15. De Hoge Raad heeft aldus geoordeeld dat het in artikel van de 5.20 van de Wet IB 2001 vervatte stelsel ter bepaling van het inkomen uit verhuurde woningen niet in strijd komt met het bepaalde in artikel 1 van het Eerste Protocol bij het EVRM, maar dat het mogelijk is dat de uitwerking van het forfait in artikel 17a van het UBIB 2001 kan leiden tot resultaten die de wetgever met het bepaalde in artikel 5.20 van de Wet IB 2001 niet voor ogen kan hebben gehad. In dat geval moet die uitwerking buiten toepassing blijven omdat de door de wetgever gedelegeerde bevoegdheid is overschreden en het in artikel 17a van het UBIB 2001 neergelegde forfait in zoverre niet verbindend is.

16. Gelet hierop dient naar het oordeel van de rechtbank te worden onderzocht of eiseres aannemelijk heeft gemaakt dat de waarden van de woningen die voortvloeien uit de toepassing van het forfaitaire stelsel van artikel 5.20 van de Wet IB 2001 in verbinding met artikel 17a van het UBIB 2001 in betekenende mate (dat wil zeggen 10% of meer) hoger zijn dan de werkelijke waarden in het economische verkeer van de woningen in verhuurde staat op de WOZ-waardepeildatum 1 januari 2009. Is dit het geval, dan dienen bij de berekening van de rendementsgrondslag de waarden van de woningen te worden gesteld op die werkelijke waarden.

17. Daarbij ziet de rechtbank geen aanleiding op enigerlei wijze rekening te houden met de inkomsten uit de onroerende zaak [B ADRES] . Deze onroerende zaak betreft immers geen woning als bedoeld in artikel 5.20 van de Wet IB 2001. Ook de tekst van artikel 17a van het UBIB 2001 biedt niet de ruimte om die zaak in de overwegingen te betrekken. Het andersluidende standpunt van de verweerder in dezen verwerpt de rechtbank derhalve.

18. Onder verwijzing naar de door haar overgelegde taxatierapporten, stelt eiseres zich op het standpunt dat de waarde in het economische verkeer van de woningen in verhuurde staat op 1 januari 2010 in totaal € 2.080.000 bedraagt. Verweerder heeft in zijn nadere stuk erop gewezen dat niet de waarde van de woningen op 1 januari 2010 maatgevend is, maar die op 1 januari 2009. Daarnaast wijst verweerder erop dat de taxatierapporten van eiseres niet aan de hand van referenties zijn onderbouwd en dat in die rapporten is uitgegaan van een overdrachtsbelastingpercentage van twee, terwijl dat percentage op 1 januari 2010 nog zes bedroeg. Op basis van het door hem ingebrachte taxatierapport concludeert verweerder tot een waarde in het economische verkeer van de woningen van € 2.620.000.

19. Wat betreft de relevante peildatum geldt het volgende. Artikel 5.20, eerste lid, van de Wet IB 2001 bepaalt dat de waarde van een woning wordt gesteld op de voor het kalenderjaar vastgestelde waarde volgens hoofdstuk IV van de Wet WOZ. Die waarde wordt op grond van artikel 22, eerste lid, in verbinding met artikel 18, eerste lid, van de Wet WOZ bepaald naar de waarde van de woning op de peildatum. Die datum ligt op grond van artikel 18, tweede lid, van die wet één jaar voor het begin van het kalenderjaar waarvoor de waarde wordt vastgesteld. Zie in dit verband ook onderdeel 2.3.9 van het zojuist aangehaalde arrest van de Hoge Raad waaruit volgt dat de waarde in het economische verkeer op de peildatum maatgevend is en niet de waarde in het economische verkeer in het desbetreffende belastingjaar. Derhalve is de relevante peildatum in dit geval 1 januari 2009 en niet 1 januari 2010, zoals eiseres gelet op de door haar ingebrachte rapporten kennelijk tot uitgangspunt neemt en ook subsidiair betoogt. Dit geldt evenzeer voor zover eiseres zich – voor haar subsidiaire standpunt – baseert op de waarde per 31 december 2010.

20. Hoewel verweerder terecht stelt dat de relevante peildatum 1 januari 2009 is, wordt in het door hem ingebrachte taxatierapport niettemin ook uitgegaan van de peildatum 1 januari 2010. Dit is in overeenstemming met verweerders taxatieverzoek van 30 september 2015, waarin hij de taxateur verzoekt de waarde van de woningen te bepalen naar de toestand op 1 januari 2010. De door verweerder ingeschakelde taxateur komt in zijn rapport tot de conclusie dat de waarde in het economische verkeer van de woningen op die datum € 2.620.000 bedraagt. Aldus neemt geen van de door partijen ingebrachte taxatierapporten de juiste peildatum (1 januari 2009) tot uitgangspunt. Dit brengt de rechtbank tot het volgende.

21. Uit de door partijen ingebrachte stukken blijkt dat de WOZ-waarde van elk van de woningen op 1 januari 2010 lager was dan die op 1 januari 2009 (zie onder meer pagina 8 van bijlage 1 van het nadere stuk van eiseres van 31 augustus 2015). Nu – kort gezegd – de WOZ-waarde van een woning moet worden geacht de waarde in het economische verkeer van die woning op het desbetreffende tijdstip te weerspiegelen, kan er, bij gebreke aan aanwijzingen voor het tegendeel, naar het oordeel van de rechtbank van worden uitgegaan dat de waarde in het economische verkeer van de woningen op 1 januari 2010 lager was dan die op 1 januari 2009. De rechtbank zal het standpunt van verweerder dan ook aldus opvatten dat moet worden uitgegaan van een waarde in het economische verkeer van de woningen op 1 januari 2009 van € 2.620.000. Nu hetgeen partijen over en weer hebben aangevoerd de rechtbank onvoldoende handvatten biedt om een oordeel te geven over de waarde in het economische verkeer van de woningen op 1 januari 2009, komt het risico dat die waarde op dat tijdstip hoger was dan op 1 januari 2010 voor rekening van verweerder. Verweerder zelf heeft immers steeds erop gewezen dat in dezen van de peildatum 1 januari 2009 moet worden uitgegaan, zodat hij bij kennisneming van het op zijn verzoek opgestelde taxatierapport had kunnen onderkennen dat het rapport op het hier aan de orde zijnde punt niet juist is.

22. De rechtbank neemt deze waarde van € 2.620.000 tot uitgangspunt. Daarbij neemt de rechtbank in aanmerking dat het taxatierapport van verweerder mede is onderbouwd met verwijzingen naar zogenoemde referenties (waarvan het merendeel verkopen, althans leveringen, betreft van woonappartementen gedurende 2009) en het rapport op dat punt door eiseres onvoldoende gemotiveerd is weersproken. De door eiseres ingebrachte taxatierapporten ontberen dergelijke referenties en zijn enkel gegrond op het bruto aanvangsrendement. Voorts gaan de rapporten van eiseres ten onrechte niet uit van een toepasselijk overdrachtsbelastingtarief van 6%; het tarief van 2%, waarvan in die rapporten wordt uitgegaan, is eerst in 2011 ingevoerd. Dit een en ander voert de rechtbank tot de conclusie dat de door eiseres ingebrachte taxatierapporten niet kunnen dienen als een betrouwbare waardering van de woningen.

23. De totale waarde van de woningen berekend op basis van de vastgestelde WOZ-waarden met toepassing van de leegwaarderatio bedraagt € 4.380.977. Nu deze waarde in betekenende mate hoger is dan de werkelijke waarde in het economische verkeer van de woningen in verhuurde staat (namelijk € 2.620.000), had bij het bepalen van de rendementsgrondslag van deze lagere waarde moeten worden uitgegaan in plaats van een waarde van € 4.380.977.

Interne compensatie

24. In zijn nadere stuk van 3 juni 2016, dat bij de rechtbank is ingekomen op 6 juni 2016, doet verweerder een beroep op interne compensatie. Ter onderbouwing van dat beroep voert verweerder onder verwijzing naar een ingebracht taxatierapport aan dat het object [B ADRES] bij de bepaling van het inkomen uit sparen en beleggen voor een te laag bedrag in aanmerking is genomen.

25. Bij de beantwoording van de vraag of dit stuk in zoverre in de procedure dient te worden toegelaten, dient binnen het kader van een goede procesorde te worden afgewogen het belang dat verweerder heeft bij het overleggen van dit stuk en de reden waarom verweerder het stuk niet in een eerdere fase van de procedure heeft ingebracht enerzijds, en anderzijds het algemeen belang van een doelmatige procesgang (vgl. HR 15 april 2011, nr. 09/05192, ECLI:NL:HR:2011:BN6350, BNB 2011/207).

26. Naar het oordeel van de rechtbank heeft verweerder met zijn beroep op interne compensatie de rechtsstrijd zoals deze zich tot de tweede zitting heeft ontwikkeld, uitgebreid. Nu een beoordeling van het door verweerder gedane beroep op interne compensatie een nader onderzoek naar de feiten en omstandigheden (in het bijzonder de waarde in het economische verkeer van het object [B ADRES] ) zou vergen, kon van eiseres in redelijkheid niet worden verlangd dat zij op dit beroep binnen de haar toegemeten tijd gemotiveerd zou reageren. Het stuk van verweerder is immers pas op de negende dag voor de zitting door de rechtbank ontvangen en op die dag doorgestuurd naar eiseres. Voorts valt niet in te zien waarom verweerder zijn stelling niet eerder heeft aangevoerd. Daarbij neemt de rechtbank in aanmerking dat (i) het eerste onderzoek ter zitting al bijna twee jaar eerder (namelijk op 28 augustus 2014) heeft plaatsgevonden, (ii) de zaak destijds enkel is aangehouden in afwachting van de uitkomst van de procedure die heeft geleid tot het arrest van de Hoge Raad van 24 april 2015, nr. 14/01504, ECLI:NL:HR:2015:1171, BNB 2015/175, (iii) partijen door de rechtbank bij brief van 15 juni 2015 in de gelegenheid zijn gesteld om op dit arrest te reageren, (iv) het laatste van eiseres afkomstige stuk reeds van 31 augustus 2015 dateert en (v) verweerder voor het doen van een beroep op interne compensatie zo kort voor de tweede zitting desgevraagd geen andere verklaring kon geven dan de drukke werkzaamheden van hemzelf en de taxateur. Onder deze omstandigheden leidt de hiervoor onder 25 bedoelde afweging ertoe dat het naar het oordeel van de rechtbank niet in overeenstemming is met een goede procesorde wanneer het beroep van verweerder op interne compensatie wordt toegelaten. Daarbij zij erop gewezen dat een inhoudelijke behandeling van dat beroep ertoe zou nopen dat eiseres in de gelegenheid wordt gesteld daarop inhoudelijk te reageren. Dit zou noodzakelijkerwijs tot een verlenging van de procedure aanleiding geven, hetgeen, mede in het licht van de zojuist geschetste gang van zaken, niet in het belang is van een doelmatige procesgang. De rechtbank beschouwt het beroep van verweerder op interne compensatie derhalve als tardief.

Slotsom

27. Gelet op het hiervoor overwogene is het beroep gegrond. De rendementsgrondslag waarover het belastbare inkomen uit sparen en beleggen is berekend, dient te worden verminderd met een bedrag van (€ 4.380.977 minus € 2.620.000, derhalve) € 1.760.977. Het belastbare inkomen uit sparen en beleggen bedraagt dan € 258.945 minus (4% van € 1.760.977), derhalve € 188.505.

Proceskosten

28. De rechtbank veroordeelt verweerder in de door eiseres gemaakte proceskosten. Deze kosten stelt de rechtbank op grond van het Besluit proceskosten bestuursrecht voor de door een derde beroepsmatig verleende rechtsbijstand vast op € 1.486 (1 punt voor het indienen van het bezwaarschrift met een waarde per punt van € 246, 1 punt voor het indienen van het beroepschrift, 1 punt voor het verschijnen ter zitting en 0,5 punt voor schriftelijke inlichtingen, met een waarde per punt van € 496 en een wegingsfactor 1).