Rechtbank Zeeland-West-Brabant, 21-04-2022, ECLI:NL:RBZWB:2022:2278, AWB - 17 _ 7749

Rechtbank Zeeland-West-Brabant, 21-04-2022, ECLI:NL:RBZWB:2022:2278, AWB - 17 _ 7749

Gegevens

- Instantie

- Rechtbank Zeeland-West-Brabant

- Datum uitspraak

- 21 april 2022

- Datum publicatie

- 3 mei 2022

- ECLI

- ECLI:NL:RBZWB:2022:2278

- Zaaknummer

- AWB - 17 _ 7749

Inhoudsindicatie

(Navorderings)aanslagen IB/PVV en Zvw, artikel 27e AWR. Winstcorrecties en correcties op het inkomen uit aanmerkelijk belang.

Belanghebbende is firmant in een VOF die een Grieks restaurant exploiteert. Op basis van een vergelijking in het kader van het strafrechtelijk onderzoek is geconcludeerd dat in de administratie van de VOF niet alle kassabonnummers en bijbehorende bedragen zijn opgenomen zoals die uit het kassasysteem blijken. Het voorgaande in samenhang bezien met een notitie van de bedrijfsleider waarin wordt beschreven op welke wijze digitaal verwerkte omzet in de administratie kon worden gewist én de verklaringen van de ex-werknemers van de VOF dat zij een gedeelte van hun loon zwart kregen uitbetaald, maakt naar het oordeel van de rechtbank dat de administratie van de VOF niet kon dienen als grondslag voor de winstberekening. De inspecteur heeft voldaan aan een gemotiveerde schatting van de winst door aan te sluiten bij de uitkomsten van het strafrechtelijk onderzoek en het fiscale boekenonderzoek. De rechtbank oordeelt dat belanghebbende niet de vereiste aangiften heeft gedaan. De winstcorrecties berusten op een redelijke schatting en de rechtbank acht het niet onredelijk dat een gedeelte van de winstcorrectie aan belanghebbende is toegerekend als inkomen uit aanmerkelijk belang. Belanghebbende heeft niet aan de verzwaarde bewijslast voldaan. De (navorderings)aanslagen zoals deze luiden na de uitspraken op bezwaar blijven gehandhaafd. Wel is alsnog een kostenvergoeding voor de bezwaarfase toegekend.

Uitspraak

Belastingrecht, meervoudige kamer

Locatie: Breda

Zaaknummers BRE 17/7749 tot en met BRE 17/7753

uitspraak van 21 april 2022

Uitspraak als bedoeld in afdeling 8.2.6 van de Algemene wet bestuursrecht (Awb) in het geding tussen

[belanghebbende] , wonende te [woonplaats] ,

belanghebbende,

en

de inspecteur van de Belastingdienst,

de inspecteur,

en

de Minister van Justitie en Veiligheid,

de Minister.

1 Ontstaan en loop van het geding

De inspecteur heeft aan belanghebbende voor de jaren 2009 tot en met 2012 aanslagen inkomstenbelasting en premie volksverzekeringen (IB/PVV). Voor het jaar 2012 is daarnaast een aanslag inkomensafhankelijke bijdrage Zorgverzekeringswet (hierna: Zvw) opgelegd. Bij gelijktijdige beschikkingen heeft de inspecteur heffings- of belastingrente in rekening gebracht.

Bij uitspraken op bezwaar heeft de inspecteur de (navorderings)aanslagen IB/PVV voor de jaren 2009 tot en met 2011 verminderd. De aanslagen IB/PVV en Zvw voor het jaar 2012 zijn bij uitspraken op bezwaar gehandhaafd.

Belanghebbende heeft tegen voornoemde uitspraken op bezwaar tijdig beroep ingesteld.

De griffier heeft van belanghebbende een griffierecht geheven van € 46.

De inspecteur heeft een verweerschrift ingediend. Na het indienen van het verweerschrift heeft belanghebbende op 31 januari 2022 een aanvullend stuk ingediend. De inspecteur heeft eveneens op 31 januari 2022 een aanvullend stuk ingediend.

Het onderzoek ter zitting heeft plaatsgevonden op 11 februari 2022 te Breda. Aldaar zijn verschenen en gehoord, als gemachtigde van belanghebbende, mr. R.B.H. Beune, verbonden aan BeuneFaber Advocaten-Belastingkundigen te Nijmegen, en namens de inspecteur, [inspecteur] en [inspecteur 1] . Voor het verhandelde ter zitting verwijst de rechtbank naar het proces-verbaal van die zitting waarvan een afschrift tegelijk met een afschrift van deze uitspraak aan partijen is verstuurd. Ter zitting zijn gelijktijdig met de zaken van belanghebbende ook zaken van twee andere belastingplichtigen behandeld.

Ter zitting heeft de inspecteur overzichten met berekeningen overgelegd met betrekking tot de correcties zoals die in de aan belanghebbende opgelegde aanslagen en de daaropvolgende verminderingsbeschikkingen zijn verwerkt. De rechtbank heeft deze stukken buiten beschouwing gelaten bij de beoordeling van het geding. De stukken blijven, conform het procesreglement1, opgenomen in het dossier.

2 Feiten

Op grond van de stukken van het geding en het verhandelde ter zitting staat het volgende vast:

Belanghebbende is firmant in de vennootschap onder firma ‘ [bedrijf] [woonplaats] V.O.F. ’ (hierna: de VOF). Tot 31 december 2012 waren de overige firmanten in de VOF, [firmant] , [firmant 1] en [bedrijf] [woonplaats] B.V. (hierna: de BV). Per 1 januari 2012 is [firmant 1] uitgetreden als firmant waarbij hij zijn aandeel heeft overgedragen aan belanghebbende. De activiteiten van de VOF bestaan uit het exploiteren van een Grieks restaurant. Belanghebbende is tot en met 31 december 2011 gerechtigd tot 20 % van de overwinst (winst na aftrek van onder andere de arbeidsvergoeding van de firmanten) van de VOF. Vanaf 1 januari 2012 is belanghebbende gerechtigd tot 60% van de overwinst van de VOF.

De VOF maakte in de jaren 2009 tot en met 2012 gebruik van het kassasysteem “ Matrix Pos” . In dat kassasysteem worden alle aangeslagen bestellingen en kassabonnen in het restaurant door de werknemers per tafel, bestelmoment en artikelgroep geregistreerd in kassabonbestanden. Op basis van de kassabonbestanden worden dagoverzichten (zogenoemde Z-afslagen) opgemaakt. De Z-afslagen worden vervolgens in de financiële administratie als omzet geboekt.

In de jaren 2013 en 2014 heeft bij de VOF een boekenonderzoek plaatsgevonden naar de aanvaarbaarheid van de aangiften omzetbelasting en loonheffingen voor de jaren 2009 tot en met 2012.

Bij belanghebbende heeft een boekenonderzoek plaatsgevonden naar de aanvaardbaarheid van de door hem ingediende aangiften IB/PVV voor de jaren 2009 tot en met 2012.

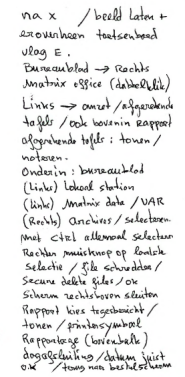

Naar aanleiding van het boekenonderzoek is de zaak aangemeld bij de fiscale inlichtingen- en opsporingsdienst (hierna: FIOD) voor een strafrechtelijk onderzoek. Op 24 mei 2014 heeft in het kader van het strafrechtelijk onderzoek een huiszoeking plaatsgevonden bij het restaurant alsmede de woning van belanghebbende en [firmant] . Tijdens de huiszoeking is beslag gelegd op de administratie van de VOF. Tot de in beslag genomen stukken behoort de volgende handgeschreven notitie van de bedrijfsleider van de VOF, waarin een procedure met betrekking tot het kassasysteem wordt beschreven:.

Op 17 juni 2015 heeft de FIOD een proces-verbaal met bevindingen uit het strafrechtelijk onderzoek opgemaakt (hierna: het proces-verbaal van de FIOD). De FIOD heeft daarin geconcludeerd dat in het kassasysteem kassabonnummers en bijbehorende bedragen staan vermeld die niet in de Z-afslagen zijn opgenomen. In het proces-verbaal van de FIOD wordt geconcludeerd dat een deel van de omzet van de VOF werd afgeroomd door middel van de procedure zoals in voornoemde notitie van de bedrijfsleider beschreven. Op 15 april en 28 juni 2013 is de digitale administratie volgens het onderzoek van de FIOD zodanig aangepast, dat eventuele verschillen tussen de kassabonbestanden en de administratie van belanghebbende niet meer konden worden geconstateerd. Tijdens de doorzoeking in de woning van belanghebbende en I. Raptis-Iakovaki zijn ook drie kasboekjes gevonden met notities over de perioden 9 februari 2013 tot en met 23 augustus 2013 en 15 februari 2014 tot en met 27 mei 2014. Deze notities konden tot en met 30 april 2014 met de kasadministratie van belanghebbende worden vergeleken. Uit de vergelijking van de kasadministratie met de inhoud van de kasboekjes heeft de FIOD afgeleid dat er ook in die betreffende perioden sprake was van afroming van de omzet.

In het FIOD-rapport zijn ook verklaringen van vier (ex-)werknemers van de VOF opgenomen, die inhouden dat een deel van hun loon in de onderhavige jaren zwart werd uitbetaald en dat dit bij indiensttreding reeds was overeengekomen. Uit de inhoud van de in 2.6 genoemde kasboekjes heeft de FIOD afgeleid dat minimaal 50% van de afgeroomde omzet is aangewend voor uitbetaling van zwart loon aan de werknemers. De FIOD gaat er in het proces-verbaal van uit dat ook in de jaren 2009 tot en met 2012 50% van de verzwegen omzet is aangewend voor het betalen van zwart loon.

De in beslaggenomen financiële administratie van de VOF en de informatie uit het strafrechtelijk onderzoek zijn als basis voor het boekenonderzoek gebruikt. De conclusies van het boekenonderzoek ten aanzien van belanghebbende zijn neergelegd in een fiscaal onderzoeksrapport met dagtekening 14 oktober 2015 (hierna: het onderzoeksrapport). In het onderzoeksrapport is ten onrechte ervan uit gegaan dat belanghebbende voor 50% gerechtigd is tot de winst van de VOF (voor het juiste percentage zie 2.1).

In het onderzoeksrapport wordt geconcludeerd dat de omzet van de VOF voor het jaar 2009 is afgeroomd met een bedrag van € 294.267. De helft van dit bedrag, € 147.133,50 is volgens de conclusies van het rapport besteed aan het uitbetalen van zwart loon. De andere helft dient volgens het rapport te worden aangemerkt als privé-onttrekkingen van de firmanten van de VOF. In het rapport wordt geconcludeerd dat 50% van de privé-onttrekkingen (afgerond € 73.566) als belastbare winst bij belanghebbende in aanmerking moet worden genomen.

In het onderzoeksrapport wordt geconcludeerd dat de omzet van de VOF voor het jaar 2010 is afgeroomd met een bedrag van € 221.215. De helft van dit bedrag, € 110.607,50 is volgens de conclusies van het rapport besteed aan het uitbetalen van zwart loon. De andere helft dient volgens het rapport te worden aangemerkt als privé-onttrekkingen van de firmanten van de VOF. In het rapport wordt geconcludeerd dat 50% van de privé-onttrekkingen (afgerond € 55.303) als belastbare winst bij belanghebbende in aanmerking moet worden genomen.

In het onderzoeksrapport wordt geconcludeerd dat de omzet van de VOF voor het jaar 2011 is afgeroomd met een bedrag van € 209.863. De helft van dit bedrag, € 104.931,50 is volgens de conclusies van het rapport besteed aan het uitbetalen van zwart loon. De andere helft dient volgens het rapport te worden aangemerkt als privé-onttrekkingen van de firmanten van de VOF. In het rapport wordt geconcludeerd dat 50% van de privé-onttrekkingen (afgerond € 52.465) als belastbare winst bij belanghebbende in aanmerking moet worden genomen.

In het onderzoeksrapport wordt geconcludeerd dat de omzet van de VOF voor het jaar 2012 is afgeroomd met een bedrag van € 129.210. De helft van dit bedrag, € 64.605 is volgens de conclusies van het rapport besteed aan het uitbetalen van zwart loon. De andere helft dient volgens het rapport te worden aangemerkt als privé-onttrekkingen van de firmanten van de VOF. In het rapport wordt geconcludeerd dat 50% van de privé-onttrekkingen (afgerond € 32.302) als belastbare winst bij belanghebbende in aanmerking moet worden genomen.

Belanghebbende heeft na daartoe te zijn uitgenodigd, herinnerd en aangemaand niet binnen de daartoe gestelde termijn aangifte IB/PVV voor het jaar 2009 ingediend.

Met dagtekening 14 december 2011 is aan belanghebbende een ambtshalve aanslag IB/PVV voor het jaar 2009 opgelegd naar een belastbaar inkomen uit werk en woning van € 55.000.

Op 24 januari 2012 heeft belanghebbende alsnog aangifte IB/PVV voor het jaar 2009 gedaan naar een belastbaar inkomen uit werk en woning van € 18.670. Bij verminderingsbeschikking is de aanslag IB/PVV voor het jaar 2009 vermindert conform de ingediende aangifte.

Voor het jaar 2010 heeft belanghebbende tijdig aangifte IB/PVV en Zvw ingediend naar een belastbaar inkomen uit werk en woning van € 19.097. De aanslag IB/PVV voor het jaar 2010 is vastgesteld conform de door belanghebbende ingediende aangifte.

Voor het jaar 2011 heeft belanghebbende tijdig aangifte IB/PVV ingediend naar een belastbaar inkomen uit werk en woning van € 19.790, een belastbaar inkomen uit aanmerkelijk belang van -/- € 4.036 en een belastbaar inkomen uit sparen en beleggen van € 4.995. In verband met de conclusies uit het onderzoeksrapport is bij het opleggen van de aanslag IB/PVV voor het jaar 2011 afgeweken van de door belanghebbende ingediende aangifte.

Voor het jaar 2012 heeft belanghebbende tijdig aangifte IB/PVV en Zvw ingediend naar een belastbaar inkomen uit werk en woning van € 16.038, een belastbaar inkomen uit aanmerkelijk belang van -/- € 25.407, een belastbaar inkomen uit sparen en beleggen van € 3.831 en een bijdrage-inkomen van € 36.877. In verband met de conclusies uit het onderzoeksrapport is bij het opleggen van de aanslagen IB/PVV en Zvw afgeweken van de door belanghebbende ingediende aangiften.

Naar aanleiding van de conclusies uit het onderzoeksrapport zijn de volgende (navorderings)aanslagen aan belanghebbende opgelegd:

- -

-

Voor het jaar 2009 een navorderingsaanslag IB/PVV berekend naar een belastbaar inkomen uit werk en woning van € 88.691, alsmede de bij gelijktijdige beschikking in rekening gebrachte heffingsrente van € 6.332;

- -

-

Voor het jaar 2010 een navorderingsaanslag IB/PVV berekend naar een belastbaar inkomen uit werk en woning van € 71.952, alsmede de bij gelijktijdige beschikking in rekening gebrachte heffingsrente van € 3.707;

- -

-

Voor het jaar 2011 een definitieve aanslag IB/PVV berekend naar een belastbaar inkomen uit werk en woning van € 69.616, een belastbaar inkomen uit aanmerkelijk belang van -/- 4.036 en een belastbaar inkomen uit sparen en beleggen van € 4.955, alsmede de bij gelijktijdige beschikking in rekening gebrachte heffingsrente van € 1.071;

- -

-

Voor het jaar 2012 een definitieve aanslag IB/PVV berekend naar een belastbaar inkomen uit werk en woning van € 38.779, een belastbaar inkomen uit aanmerkelijk belang van -/- 12.486 en een belastbaar inkomen uit sparen en beleggen van € 3.831, alsmede de bij gelijktijdige beschikking in rekening gebrachte belastingrente van € 444;

- -

-

Voor het jaar 2012 een definitieve aanslag Zvw berekend naar een bijdrage-inkomen van € 59.618, alsmede de bij gelijktijdige beschikking in rekening gebrachte belastingrente van € 100.

Bij [firmant] en de BV, medefirmanten van de VOF, hebben naar aanleiding van het boekenonderzoek eveneens winstcorrecties plaatsgevonden.

Belanghebbende heeft tegen de in 2.19 opgenomen belastingaanslagen bezwaar gemaakt. Bij uitspraken op bezwaar zijn de bezwaren van belanghebbende tegen de (navorderings)aanslagen voor de jaren 2009 tot en met 2011 gedeeltelijk gegrond verklaard. De belastingaanslagen zijn verminderd in verband met de omstandigheid dat in het onderzoeksrapport ten onrechte ervan uit is gegaan dat belanghebbende recht heeft op 50% van de overwinst van de VOF, in plaats van het juiste percentage van 20%. Daarnaast heeft de inspecteur voor de jaren 2009 tot en met 2011 bij de uitspraken op bezwaar een correctie toegepast op het inkomen uit aanmerkelijk belang. Omdat belanghebbende 75% van de aandelen in de BV houdt, is bij hem een gedeelte van het winstdeel dat volgens de inspecteur toekomt aan de BV in aanmerking genomen als belastbaar resultaat uit aanmerkelijk belang.

Als gevolg van de uitspraken op bezwaar is een deel van de belastingaanslagen als volgt verminderd:

- -

-

De navorderingsaanslag IB/PVV voor het jaar 2009 is verminderd tot een aanslag berekend naar een belastbaar inkomen uit werk en woning van € 45.991 en een belastbaar inkomen uit aanmerkelijk belang van € 7.356;

- -

-

De navorderingsaanslag IB/PVV voor het jaar 2010 is verminderd tot een aanslag berekend naar een belastbaar inkomen uit werk en woning van € 39.821 en een belastbaar inkomen uit aanmerkelijk belang van € 5.530;

- -

-

De aanslag IB/PVV voor het jaar 2011 is verminderd tot een aanslag berekend naar een belastbaar inkomen uit werk en woning van € 40.589, een belastbaar inkomen uit aanmerkelijk belang van € 1.210 en een belastbaar inkomen uit sparen en beleggen van € 4.995.

Belanghebbende heeft in de bezwaarfase verzocht om kostenvergoeding. Aan hem is geen kostenvergoeding toegekend.

3 Geschil

Tussen partijen is in geschil of de aan belanghebbende opgelegde (navorderings)aanslagen IB/PVV en Zvw voor de jaren 2009 tot en met 2012 terecht en niet tot te hoge bedragen aan belanghebbende zijn opgelegd.

Belanghebbende concludeert tot gegrondverklaring van de beroepen, vernietiging van de uitspraken op bezwaar, vernietiging van de navorderingsaanslagen IB/PVV voor de jaren 2009 en 2010 en vermindering van de aanslagen IB/PVV en Zvw voor de jaren 2011 en 2012 conform de door hem ingediende aangiften.

De inspecteur concludeert tot gegrondverklaring van de beroepen tegen de (navorderings)aanslagen IB/PVV voor de jaren 2009 tot en met 2011 om de hiernavolgende reden (zie 4.1) en tot ongegrondverklaring van de beroepen tegen de aanslagen IB/PVV en Zvw) en tot ongegrondverklaring van de beroepen tegen de aanslagen IB/PVV en voor het jaar 2012.