Gerechtshof Arnhem-Leeuwarden, 10-01-2017, ECLI:NL:GHARL:2017:131, 15/00182 en 15/00270

Gerechtshof Arnhem-Leeuwarden, 10-01-2017, ECLI:NL:GHARL:2017:131, 15/00182 en 15/00270

Gegevens

- Instantie

- Gerechtshof Arnhem-Leeuwarden

- Datum uitspraak

- 10 januari 2017

- Datum publicatie

- 20 januari 2017

- ECLI

- ECLI:NL:GHARL:2017:131

- Formele relaties

- Eerste aanleg: ECLI:NL:RBGEL:2015:1207, (Gedeeltelijke) vernietiging en zelf afgedaan

- Zaaknummer

- 15/00182 en 15/00270

Inhoudsindicatie

BPM. Invoer auto’s uit Duitsland. Berekening afschrijving. Vertrouwensbeginsel. Toezegging door inspecteur berekening aan de hand van koerslijsten? BTW- of marge-auto? Interne compensatie? Rentevergoeding of griffierecht? Immateriële schadevergoeding. Verlenging redelijke termijn. Proceskosten. Matiging wegens bijzondere omstandigheden.

Uitspraak

Afdeling belastingrecht

Locatie Arnhem

nummers 15/00182 en 15/00270

uitspraakdatum: 10 januari 2017

Uitspraak van de vierde meervoudige belastingkamer

op het hoger beroep van

[X] B.V. te [Z] (hierna: belanghebbende)

en het hoger beroep van

de inspecteur van de Belastingdienst/Kantoor Enschede (hierna: de Inspecteur)

tegen de uitspraak van de rechtbank Gelderland van 26 februari 2015, nummers AWB 13/5798 en 13/6472, in het geding tussen belanghebbende en de Inspecteur

1 Ontstaan en loop van het geding

Belanghebbende heeft voor de maand december 2000 op aangifte een bedrag van € 81.252 aan belasting van personenauto’s en motorrijwielen (hierna: BPM) voldaan.

Het daartegen door belanghebbende gemaakte bezwaar is door de Inspecteur bij uitspraak op bezwaar gegrond verklaard. De Inspecteur heeft de verschuldigde BPM nader bepaald op € 80.368. Aan belanghebbende is door de Inspecteur een bedrag vergoed van € 884 aan BPM. Voorts is een bedrag aan heffingsrente vergoed.

Belanghebbende heeft tegen die uitspraak op bezwaar beroep ingesteld bij de rechtbank Gelderland (hierna: de Rechtbank).

De Rechtbank heeft het beroep gegrond verklaard, de uitspraak op bezwaar van de Inspecteur vernietigd, de verschuldigde BPM verminderd tot € 79.406, de Inspecteur gelast aan belanghebbende een schadevergoeding wegens rentederving toe te kennen, het verzoek om vergoeding van immateriële schade afgewezen en de Inspecteur veroordeeld in de proceskosten van belanghebbende ten bedrage van € 91,31.

Zowel belanghebbende als de Inspecteur heeft tegen de uitspraak van de Rechtbank hoger beroep ingesteld. Partijen hebben over en weer een verweerschrift ingediend.

Tot de stukken van het geding behoren, naast de hiervoor vermelde stukken, het van de Rechtbank ontvangen dossier dat op deze zaak betrekking heeft alsmede alle stukken die nadien, al dan niet met bijlagen, door partijen in hoger beroep zijn overgelegd.

Het eerste onderzoek ter zitting in hoger beroep heeft plaatsgevonden op 5 oktober 2016 te Arnhem. Daarbij zijn verschenen en gehoord: [A] , directeur van belanghebbende, bijgestaan door [B] als de gemachtigde van belanghebbende, alsmede [C] , mr. [D] en [E] . Namens de Inspecteur van de Belastingdienst/Kantoor Enschede, mr. [F] , bijgestaan door [G] , mr. [H] , [I] , [J] , [K] en [L] .

Ter zitting van het Hof zijn gelijktijdig de zaken behandeld met de hierna te noemen zaaknummers van het Hof: 15/00187, 15/00188, 15/00189, 15/00190, 15/00191, 15/00271, 15/00272, 15/00273, 15/00274 en 15/00275.

Belanghebbende heeft met instemming van de wederpartij een pleitnota met bijlagen overgelegd.

Het Hof heeft het onderzoek ter zitting geschorst en het vooronderzoek heropend, ten einde de Inspecteur in de gelegenheid te stellen een schriftelijke ambtsedige verklaring van de heer mr. [M] (hierna: [M] ) over te leggen aan het Hof en de wederpartij.

Tussen partijen en het Hof zijn vervolgens diverse schriftelijke stukken gewisseld, waaronder het door de Inspecteur overgelegde afschrift van de verklaring van [M] voornoemd.

Van het verhandelde ter zitting is een proces-verbaal opgemaakt dat aan partijen is gezonden op 14 november 2016.

Het tweede onderzoek ter zitting heeft plaatsgevonden op 17 november 2016 te Arnhem. Daarbij zijn verschenen en gehoord: [A] , directeur van belanghebbende, bijgestaan door [B] als de gemachtigde van belanghebbende, alsmede [C] en mr. [N] . Namens de Inspecteur mr. [F] , bijgestaan door [G] , mr. [H] , [I] en [J] .

Ter zitting van het Hof zijn gelijktijdig de zaken met de hierna te noemen zaaknummers van het Hof behandeld: 15/00187, 15/00188, 15/00189, 15/00190, 15/00191, 15/00192 tot en met 15/00202, 15/00271 tot en met 15/00275, 15/00276 tot en met 15/00287, 15/00705, 15/00909, 15/00911, 15/01275 tot en met 15/01308.

Belanghebbende en diens gemachtigde hebben ter zitting van het Hof een schriftelijke reactie op de verklaring van [M] gegeven. Voorts is een pleitnota overgelegd. De Inspecteur heeft het origineel van de schriftelijke verklaring van [M] overgelegd.

Belanghebbende en de Inspecteur hebben ter zitting van het Hof ter zake van de hierna te noemen hogerberoepzaken een vaststellingsovereenkomst gesloten en hebben ter zitting hun hogerberoepen met betrekking tot de hierna te noemen zaaknummers van het Hof ingetrokken: 15/00192 tot en met 15/00197, 15/00198 tot en met 15/00202, 15/00276 tot en met 15/00281, 15/00282 tot en met 15/00287, 15/00705, 15/00909, 15/00911 en 15/01275 tot en met 15/01308.

Van het verhandelde ter zitting van 17 november 2016 is een proces-verbaal opgemaakt. Een afschrift hiervan is aan deze uitspraak gehecht.

2 De vaststaande feiten

Belanghebbende, een besloten vennootschap, handelt in auto’s van verschillende exclusieve merken. Belanghebbende is geen erkende autodealer. Ten einde auto’s vanuit Duitsland naar Nederland te importeren, maakt belanghebbende onder meer gebruik van de in Gronau (Duitsland) gevestigde vennootschap [O] GmbH. Deze GmbH koopt de auto’s in die vervolgens via belanghebbende aan Nederlandse klanten worden doorverkocht.

Aan belanghebbende is krachtens artikel 8 van de Wet op de belastingen van personenauto’s en motorrijwielen 1992 (hierna: de Wet BPM) vergunning verleend om de BPM per tijdvak van een kalendermaand aangifte te doen. Tegen de door haar gedane voldoeningen op aangifte heeft belanghebbende, voor zover hier van belang, sedert de tijdvakken 1993 maandelijks bezwaar aangetekend.

Voor het in geschil zijnde tijdvak december 2000 heeft belanghebbende ook bezwaar aangetekend. Belanghebbende heeft in deze maand vanuit Duitsland, de hierna te noemen personenauto’s (hierna: de auto’s) naar Nederland overgebracht en deze doen registreren in het krachtens de Wegenverkeerswet 1994 aangehouden kentekenregister. In verband hiermee heeft zij, aan de hand van de data van eerste toelating en de tabel bij artikel 10 van de Wet BPM, een kortingspercentage toegepast ter zake van de afschrijving en daarop de aangifte gebaseerd. Dit betreft de volgende kortingen en bedragen:

Ter onderbouwing van haar in bezwaar ingenomen stelling dat de door haar voldane BPM meer bedraagt dan het restant aan BPM dat nog drukt op vergelijkbare, reeds in Nederland geregistreerde personenauto’s, heeft belanghebbende een overzicht van de handelsinkoopwaarden van de auto’s overgelegd, afkomstig van [P] B.V. (hierna: [P] ).

De Inspecteur heeft het bezwaar bij uitspraak op bezwaar d.d. 26 augustus 2013 gegrond verklaard, de voldane BPM met een bedrag van € 884 verminderd en terugbetaald. Daarbij is voorts een bedrag aan heffingsrente vergoed.

In het kader van de beslechting van de geschillen tussen belanghebbende en de Inspecteur zijn diverse procedures gevoerd. In verband hiermee heeft de Inspecteur de afhandeling van de bezwaarprocedure van onder meer het in geschil zijnde tijdvak, op verzoek van belanghebbende, aangehouden. Bedoelde procedures zijn uitgemond in de hierna te noemen arresten van de Hoge Raad:

|

tijdvak |

datum arrest |

nummer |

ECLI nummer |

|

juni 2004 |

29 mei 2009 |

08/00824 |

|

|

januari t/m mei 2004 en juli 2004 |

22 maart 2013 |

12/02620 |

Tussen partijen is niet meer in geschil dat belanghebbende in afwachting van de uitkomst van de hiervoor onder 2.6 genoemde procedures, de Inspecteur heeft verzocht om aanhouding van de afhandeling van het bezwaar van onder meer het hier in geschil zijnde tijdvak en dat de Inspecteur aan dit verzoek van belanghebbende gehoor heeft gegeven.

Nadat de Hoge Raad in maart 2013 arrest (zie hiervoor onder 2.6) had gewezen, hebben vanaf eind maart 2013 diverse besprekingen tussen de Inspecteur en belanghebbende plaatsgehad, ten einde de nog lopende bezwaren in der minne te schikken. Hierbij is van de zijde van de Inspecteur een compromisvoorstel gedaan, welk voorstel door belanghebbende is afgewezen. Vervolgens heeft de Inspecteur belanghebbende uitgenodigd voor een hoorgesprek met het oog op de afdoening van de nog lopende bezwaarschriften.

Belanghebbende is in het kader van het bezwaar gehoord op 8 juli 2013. Hiervan is door de Inspecteur een hoorverslag opgemaakt, welk verslag aan belanghebbende is toegezonden.

Belanghebbende heeft vervolgens bij e-mailbericht van 14 juli 2013 verzocht om aanhouding van de uitspraak op bezwaar zodat zij een nadere motivering van haar bezwaren kon indienen. Bij brief van 15 juli 2013 heeft de gemachtigde van belanghebbende, in de persoon van [B] , een nadere aanvulling van het bezwaar ingediend.

Bij brief van 19 juli 2013 heeft belanghebbende, in de persoon van haar adviseur de heer drs. [Q] , schriftelijk gereageerd op het onder 2.9 genoemde hoorverslag van het hoorgesprek van 8 juli 2013.

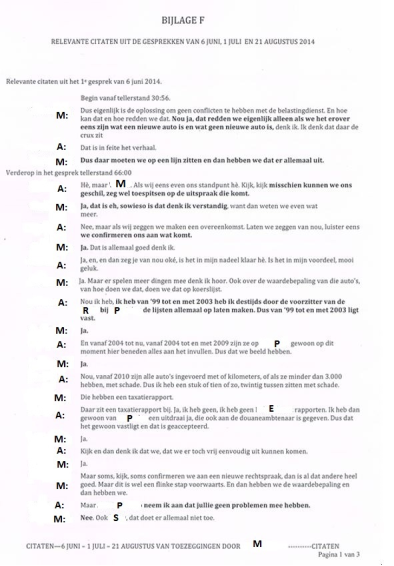

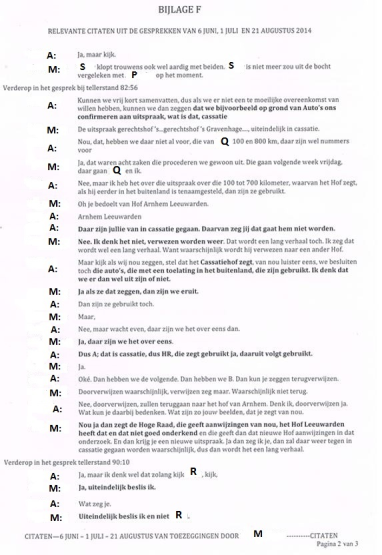

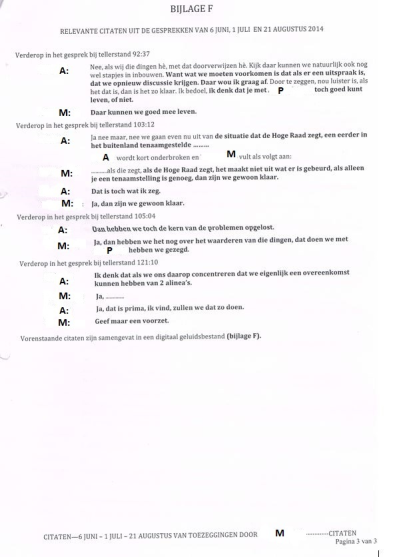

Ten einde tot een gezamenlijke oplossing inzake (onder meer) het hier in geschil zijnde tijdvak te komen, heeft de Inspecteur, in de persoon van [M] , vanaf medio 2014 diverse besprekingen gevoerd met belanghebbende. In dat kader zijn onder meer e- mailberichten tussen belanghebbende (in de persoon van haar directeur, de heer [A] ), de gemachtigde van belanghebbende en [M] gewisseld. Voorts zijn er telefoongesprekken gevoerd tussen [A] en [M] . Een gedocumenteerde versie van de mailberichten en de telefoongesprekken zijn door belanghebbende ter zitting van het Hof van 17 november 2016 overgelegd. Daaronder bevindt zich bijlage F, zoals hierna weergegeven en een e-mailbericht van 21 oktober 2014, tijdstip 22:05 (bijlage bij tiendagenstuk overgelegd door de Inspecteur in hoger beroep met dagtekening 22 september 2016). In deze periode was bij de Hoge Raad een zaak aanhangig over de vraag of voor de toepassing van de Wet BPM een eerder in het buitenland gekentekend voertuig als ‘nieuw’ dan wel als ‘gebruikt’ dient te worden aangemerkt. Deze zaak heeft geleid tot het arrest van 29 januari 2016, nr. 14/01502, ECLI:NL:HR:2016:119.

Het e-mailbericht d.d. 21 oktober 2014, tijdstip 22:05 uur afkomstig van [M] en gericht aan onder meer belanghebbende en haar gemachtigde behelst het volgende:

“Goedenavond Allemaal,

Hierbij stuur ik jullie de agenda voor de vergadering van morgen. Alleen de heer [B] heeft gereageerd op mijn vraag om agendapunten aan te dragen. Deze zijn verwerkt.

Vriendelijke groet,

[M]

(...)

Agenda bijeenkomst op 22 oktober 2014 om 13.00 uur te Enschede

Deelnemers: (...)

Voorwoord.

Deze vergadering is een vervolg op onze bijeenkomst bij [A] op 21 augustus 2014. Daar zijn we gekomen tot de volgende kernpunten:

- -

-

zo voortvarend mogelijk zaken afdoen na uitspraak van de HR over gebruikt en nieuw;

- -

-

overige argumenten tegen gebruikt/nieuw zo snel mogelijk uitprocederen, zonder de “zuivere zaken” te stagneren;

- -

-

als blijkt dat de tabel niet mag, bij gebruikte auto’s de koerslijst [P] toepassen, bij onmogelijkheid dat te doen een goed taxatierapport overleggen;

- -

-

de oude zaken tot 2004 zo snel mogelijk uitprocederen;

- -

-

bij afdoen van liggende bezwaarschriften een paar typische zaken uitprocederen en de rest analoog afdoen.

(...)”

Belanghebbende heeft in deze procedure gesteld dat het vertrouwensbeginsel is geschonden door de Inspecteur. In dat kader heeft zij het Hof verzocht [M] ter zitting van het Hof als getuige te horen. De Inspecteur heeft betoogd dat [M] om medische redenen niet in staat is ter zitting te verschijnen. In verband hiermee heeft het Hof bepaald dat [M] kan volstaan met het opstellen van een op ambtseed of ambtsbelofte opgemaakte schriftelijke getuigenverklaring.

Met dagtekening 11 oktober 2016 heeft [M] een schriftelijke verklaring afgelegd, welke hij op ambtseed d.d. 15 november 2016 persoonlijk heeft ondertekend. De verklaring, waarvan een afschrift door de Inspecteur aan het Hof en de wederpartij is overgelegd, luidt – voor zover hier van belang – als volgt:

“1. Inleiding en feiten

Er bestaat een zich jaren voortslepend geschil tussen de Belastingdienst en belanghebbende (...)

Medio 2014 ben ik te hulp geroepen door de Belastingdienst te Enschede ten einde een doorbraak in de bestaande situatie te forceren. Daartoe heb ik regelmatig besprekingen gehad met de heer [A] , (...), al of niet in gezelschap van haar gemachtigde, (...).

De besprekingen hadden ten doel om tot een vaststellingsovereenkomst (VSO) te komen ter beëindiging van de bestaande onzekerheid. Deze besprekingen vonden plaats in de informele sfeer. Naar achteraf blijkt, heeft de heer [A] van genoemde besprekingen geluidsopnames gemaakt, zonder dit vooraf aan mij te melden.

Telkens, kort na de bespreking, stuurde de heer [A] via de mail een op schrift gesteld concept voor een te sluiten VSO. Ik heb deze concepten evenzovele keren dusdanig gewijzigd dat deze niet meer acceptabel waren voor [A] .

In de loop van onze besprekingen kreeg de Hoge Raad, de rechtsvraag of eerder in een andere lidstaat geregistreerde auto (in fiscale zin) als gebruikt moesten worden aangemerkt, ter beantwoording voorgelegd. Voordat de Hoge Raad hierover uitsluitsel zou geven wilde [A] al een overeenkomst met mij sluiten over de uitwerking van het antwoord als dat in positieve zin zou luiden. Hij wilde in de overeenkomst de toezegging dat de afschrijving op de betreffende auto’s in dat geval zou mogen worden berekend met behulp van de koerslijst “ [P] ” (hierna: [P] ).

2 Beschouwing

De genoemde besprekingen waren bedoeld als aanzet tot een schriftelijke overeenkomst. Van absolute toezeggingen tijdens deze besprekingen kan daarom geen sprake zijn. Overigens heb ik toegestemd in het gebruik van [P] in het geval er sprake zou zijn van gebruikte auto’s maar – in mijn herinnering – telkens het nodige voorbehoud bij toepassing van deze koerslijst gemaakt als “Fiscale herkwalificatie van de feiten”, “misbruik van recht” of “fraus legis”.

Dit laatste was voor [A] akkoord en hij verwoordde een en ander in concepten van op te stellen VSO’s. Daarbij nam hij zoveel aanvullende voorwaarden op dat ik de voorgestelde teksten telkens weer zodanig wijzigde dat deze voor [A] niet meer acceptabel waren. Daarom is het nooit gekomen tot een VSO en kan er ook geen enkel vertrouwen worden ontleend aan gevoerde gesprekken om tot een dergelijke VSO te komen. (...)”

De rechtsvraag waarop wordt gedoeld in de hiervoor genoemde verklaring van [M] is door de Hoge Raad bij arrest van 29 januari 2016, nr. 14/01502, ECLI:NL:HR:2016:119, beantwoord. Daarbij heeft de Hoge Raad, voor zover hier van belang, het volgende geoordeeld:

“4.1.

Middel I richt zich met een rechtsklacht tegen de hiervoor in 3.3, eerste en tweede volzinnen, omschreven oordelen van het Hof. Onder verwijzing naar de arresten van de Hoge Raad van 29 mei 2009, nr. 08/00824, ECLI:NL:HR:2009:BI5100, BNB 2009/186 (hierna: het arrest BNB 2009/186), en van 14 september 2012, nr. 12/00848, ECLI:NL:HR:2012:BX7199, BNB 2012/280 (hierna: het arrest BNB 2012/280), betoogt het middel dat de enkele omstandigheid dat een auto in het buitenland is geregistreerd geweest voordat hij in Nederland werd geregistreerd, niet eraan in de weg staat die auto als nieuwe personenauto in de zin van de Wet aan te merken. Anders dan het Hof heeft geoordeeld heeft deze jurisprudentie niet alleen betekenis in gevallen waarin sprake is van toetsing aan het gemeenschapsrecht maar heeft deze, aldus het middel, ook te gelden binnen het kader van de toepassing van het nationale recht. Het bepaalde in paragraaf 7.5.2 van de Leidraad BPM 2006 moet overeenkomstig de hiervoor bedoelde jurisprudentie worden uitgelegd, hetgeen betekent, aldus middel I, dat voor het als nieuw aanmerken van een personenauto niet uitsluitend bepalend is of voor die personenauto eerder een kenteken is toegekend.

Bij de behandeling van middel I wordt het volgende vooropgesteld. Voor de berekening van de verschuldigde BPM maakt de Wet onderscheid tussen een nieuwe personenauto en een gebruikte personenauto (zie onder meer artikel 9, leden 5 en 6, en artikel 10 van de Wet). Onder een nieuwe personenauto moet worden verstaan een auto die na de vervaardiging ervan niet of nauwelijks in gebruik is geweest (zie het arrest BNB 2012/280). Ten tijde van de registratie van de auto werd ingevolge beleid van de staatssecretaris van Financiën, neergelegd in paragraaf 7.5.2 van de Leidraad BPM 2006, een personenauto aangemerkt als een gebruikte personenauto ingeval daarvoor eerder een kenteken is toegekend, dat is afgegeven, gedateerd en op naam gesteld. Belanghebbende kan zich met voorbijgaan aan de hiervoor vermelde uitlegging van de Wet met vrucht op dit beleid beroepen.

Anders dan middel I betoogt, heeft het Hof terecht overwogen dat aan het met vrucht een beroep kunnen doen op de Leidraad BPM 2006 in het onderhavige geval niet in de weg staat hetgeen de Hoge Raad in onderdeel 3.3.3 van het arrest BNB 2009/186 heeft overwogen. Dat arrest betrof een bezwaar tegen een op aangifte voldaan bedrag aan BPM, dat was berekend aan de hand van de netto catalogusprijs bedoeld in artikel 9 van de Wet, met inachtneming van een vermindering overeenkomstig het bepaalde in artikel 10, leden 1 en 2, van de Wet. In de daarop volgende gerechtelijke procedure stond niet de bij de aangifte overeenkomstig de afschrijvingstabel in aanmerking genomen vermindering ter discussie maar de stelling van belanghebbende dat het door haar voldane bedrag aan BPM wegens schending van het gemeenschapsrecht nog verder diende te worden verlaagd. In dat kader heeft de Hoge Raad overwogen dat voor de toepassing van de rechtspraak van het Hof van Justitie van de Europese Unie het bepaalde in de Leidraad BPM 2006 niet van belang is. Bij de verwijzing naar het arrest BNB 2012/280 miskent middel I derhalve dat het in dat geval niet ging om een situatie waarop het bepaalde in paragraaf 7.5.2 van de Leidraad BPM 2006 het oog heeft.

Het bepaalde in paragraaf 7.5.2 van de Leidraad BPM 2006 moet worden uitgelegd in de zin dat een eerdere toekenning van een kenteken volstaat om een personenauto als gebruikt aan te merken in de zin van artikel 10, lid 1, van de Wet. Gelet hierop heeft het Hof terecht geoordeeld dat de omstandigheid dat voor de auto voorafgaand aan de registratie in Nederland in Duitsland een kenteken was afgegeven, meebrengt dat de auto moet worden aangemerkt als een gebruikte personenauto in de zin van vorenbedoeld artikellid. Middel I faalt derhalve.

Gelet op hetgeen hiervoor in 4.3 en 4.4 is overwogen faalt ook middel II, dat is gericht tegen het hiervoor in 3.3, laatste volzin, omschreven oordeel van het Hof. Ingevolge het bepaalde in paragraaf 7.5.2 van de Leidraad BPM 2006 wordt immers aan een feitelijke beoordeling van de staat waarin de auto ten tijde van het doen van de aangifte voor de BPM verkeerde, niet toegekomen.”

Belanghebbende heeft in verband met het beroep bij de Rechtbank € 318 en het hoger beroep bij het Hof € 497 aan griffierechten betaald.

Het bezwaarschrift voor het tijdvak december 2000 is ingediend op 29 januari 2000. De uitspraak op bezwaar is gedaan op 26 augustus 2013.